2022年、ドル円レートが激しく円安に振れた。震源地は米国。インフレに苦しんでいる米国が、政策金利の引き上げに舵を切ったのだ。一方の日本は、物価高騰のニュースばかりで、先行きが見えてこない。そこで、国際金融、国際経済を専門とする立命館大学国際関係学部の大田英明特任教授に今回の円安をめぐる“深層”を解説してもらった。

● なぜ、ここまで円安が進んだのか

● 過去の円安局面との違い

● 円安はいつまで続くのか 今後のドル円レートは?

● 円安で被害を被っているのは誰か? 儲かっているのは誰か?

● 持続的な経済成長のために必要な政策とは

これほどテンポの速い米国の利上げは、歴史上ほとんどなかった

2022年10月21日、外国為替市場で円相場が一時、1ドル=151円台まで下がり、1990年以来32年ぶりの円安・ドル高水準を更新した。年初から3月上旬までは1ドル=115円近辺で推移していたので、その後の7カ月あまりで円の価値は約3割も減ってしまったことになる。

『週刊東洋経済』2022/12/25-1/1号に掲載された「民間有力エコノミストによる経済見通し」で2022年度ドル円レートの予想は、回答した14人の平均で、下値が108.9円、上値が120円。ほぼ全員が円安傾向を予測していたものの、1ドル=130円以上を予想したエコノミストは1人しかいなかった。150円台を付けるような円相場は誰も予想できなかったことであり、驚くべき為替変動だといえる。

しかし、驚いているだけではいけない。この円安をどう理解し、何を学ぶべきなのか、大田英明教授に詳しく解説してもらった。

「ここまで急激に円安が進んだ背景には、日米の金利差があります。

日銀がマイナス金利を継続しているのに対し、米国の中央銀行に当たるFRB(連邦準備制度理事会)は2022年3月以降、6回、利上げを行いました。3月に0.25%、5月に0.5%、その後、6月、7月、9月、11月と4回連続して0.75%という大幅な利上げを実施し、政策金利は0.25%から4%に上昇しました。米国の金利は、2023年の春に向けて5%を超える水準まで上がると見られています。

10年物国債(10年物財務省証券)の金利で比べると、日本国債は0.2%台の前半で推移し、米国国債は10月には4%超にまで上がっていました。投資家にしてみればより金利の高いドルで運用・投資しようと考えるのは当然で、ドルが買われ、ドル高・円安が進んでいるのです。

それにしても、これほどテンポの速い急激な米国の利上げは、歴史上ほとんどなかったことです。FRBのパウエル議長はマイルドな金融政策を採るハト派の人物と見られていましたが、インフレを抑え込むために、思い切った利上げを断行したのです」(大田教授、以下同じ)

現下の円安は、日米の「金利差」が重視された

「米国・FRBが政策金利を継続的に引き上げた局面は、2000年代半ばにもありました。

2000年のITバブル崩壊の後の景気後退局面で政策金利を6.5%から1.0%まで下げていたのですが、経済が回復していく中、FRBは2004年6月から2006年6月にかけて5.25%まで金利を引き上げていきます。一方、日本は、バブル崩壊後の長期の経済低迷から抜け出せずにいて、金利はほぼゼロ。日銀は、2001年から量的緩和政策を導入していて、市場に大量の円を供給していました。こうした状況を背景に、低い金利で円を調達し、その円を売ってドルを買い、高金利の米国で運用するという『円キャリートレード』が盛んに行われるようになりました。

当時のFRBのグリーンスパン議長は市場の警戒感を和らげる方策を打ち出し、『measured(慎重な)』ペースで0.25%ずつ金利を引き上げていきました。こうしたFRBの利上げスタンスが、市場を安定させました。為替市場も、円安基調になりましたが、年平均で2004年の1ドル=108円から2006年に1ドル=116円になった程度で、激しく変動することはありませんでした。

こうして過去の利上げ局面と比べると、今年のFRBの利上げとそれに伴うドル円レートの動きがいかに特異なものかが分かると思います」

このように、最近の急激な米国の利上げは、程度の差はあるもののドル高・円安を引き起こした。しかし、大田教授は「ドルと円の関係において歴史的に米国金利の方が常に日本より高かった」と解説する。

「1976年末から1978年10月にかけて36%もの円高が進行したときも、1995年4月に当時の史上最高値となる1ドル=79円75銭を記録したときも、米国の方が金利は高かったのです。

直近では、2009年から円高が進み、2011年10月に1ドル=75円32銭という史上最高値を記録したことがありましたが、このときも、金利差は小さいながら金利が高かったのは米国でした。

2009年から2011年にかけては、2008年のリーマンショックとそれに続く世界金融危機、ギリシャ国債のデフォルト(債務不履行)危機に端を発する2010年のユーロ危機が起きた時期で、ドルやユーロよりも円は安全性が高いと評価され円高になっていました。

結局、為替レートは、各国のファンダメンタルズや経済金融政策・国際収支であったり、国際関係や地政学的リスクなど、さまざま要因が考慮されて市場で決まっていくものです。ただ、その時々の状況によって市場参加者が重視する要因は違っていて、2022年の場合は、先ほど申し上げたように米国の利上げが歴史的に見ても非常に短期間で速いペースで行われたために、日米の金利差がフォーカスされたのだと思います」

その上で、2022年の為替変動に関して大田教授は、「円だけが安くなっている」という点にも着目しなければならないと指摘する。

「今、ドルは、円だけでなく他のすべての主要通貨に対しても上がっています。その中で注意しなければならないのは、対ドルで、円だけが突出して値を下げているということです。欧州など他の先進国はインフレ抑制のため利上げを実施しています。このため、欧米各国との金利差が拡大し、円は独歩安になっているのです。

短期的には金利差で為替が動いていますが、長期的な視点で見れば、日本経済の先行き見通しが立たない、成長するかどうかもわからないといった不信感から円が売られています。バブル崩壊以降の『失われた30年』の中で、円、つまり、日本に対する信用度が落ちてきているといえます」

2023年以降、米国が景気後退に入り利下げの可能性も

では、今の円安はいつまで続くのだろうか? 今後のドル円レートは、どのように推移するのだろうか?

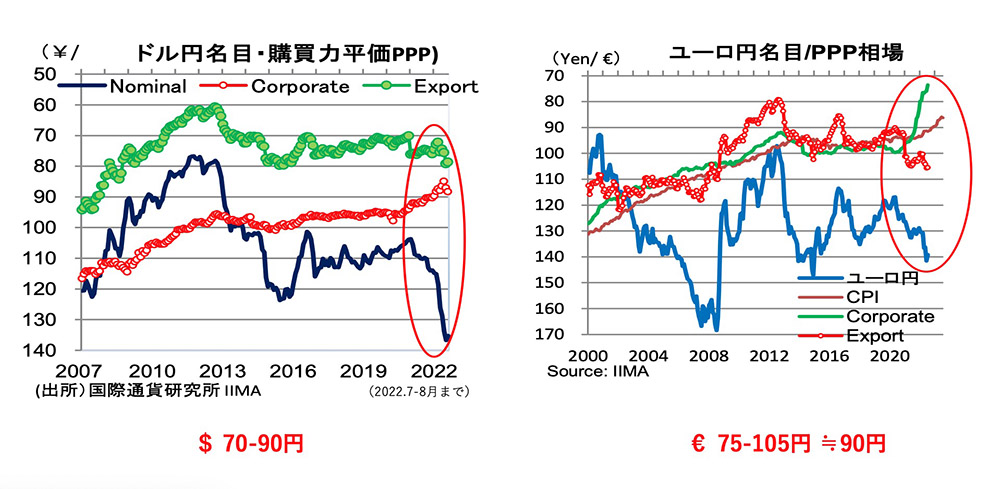

「2023年以降、2024年にかけて、米国の経済成長は鈍化すると予測しています。特に2023年は、確実に経済成長率は下がるでしょう。そうなると、米国内で政策金利の引き下げ圧力がかかってきます。一方、日本の経済成長率は短期的にはそれほど上がらないでしょう。それでも、米国の金利がピークアウトすることによって、日米の金利差は縮小してきます。実際、米国経済の減速懸念のため、最近では対ドル137−139円程度までドル安円高となりました。一方、それを見て投資家はすぐに動きますから、金利差がどれくらい縮小するのかにもよりますが、当面1ドル=130円くらいに向かう動きが出てくるのではないかと見ています。

ところで、日銀は、9月と10月に計3回、24年ぶりとなる為替介入を行いました。特に10月21日の介入は、過去最大規模の円買い介入でした。『150円を超える円安は短期的には許せない』というメッセージを出したわけですが、今、日本は、それほどまでに急激な円安の流れに苦慮しているわけです。

その円安への対応策としては、『日本も金利を少しずつ上げればいい』というのが正論ですし、私自身もそうすべきだと考えています。ところが、頑として、日銀の黒田総裁が金融政策のスタンスを変えようとはせず、円安の流れを変える最も効果的な方策が封じられてしまっています。

しかし、その黒田総裁の任期が、2023年4月で切れます。後任には、日銀出身者が就くと見ています。その新しい日銀総裁の下で、現在まで実施してきた国債イールドカーブ・コントロール(長期金利の抑制)を停止するなど金利の柔軟性を拡大する可能性があります。こうして、利上げする環境を徐々に整えていくことになるでしょう。このように、人事の面からも円が買い戻される動きが出てくることが予想されます」

消費財を輸入に頼っているから、円安が消費者物価高騰につながる

次に、一歩踏み込んで、今回の円安という現象から見えてくる日本経済の問題点について考えていきたい。大田教授は、「日本経済の構造が大きく変化し、過去の円安とは全く違う影響が出てきている」と指摘する。

「『円高不況』という言い方があるように、これまで日本経済に悪影響を及ぼす為替変動といえば『ドル安・円高』でした。日本の自動車・電子部品・鉄鋼などほとんどの工業製品や消費財は、原材料を輸入し、日本国内で製造して製品を輸出して稼いでいました。その輸出製品の海外における価格が円高で高騰してしまうと、モノが売れなくなり、日本の景気が悪くなってしまうので、『円高』が嫌われていました。

ところが、今、国内に出回っている製品・商品は、中国やベトナム等外国で製造された輸入品ばかりです。つまり、最終消費財を圧倒的に輸入に頼るような経済構造になってしまっているので、円安がダイレクトに消費者物価の高騰につながってしまっている。円安が中低所得層の家計に大きな負担を強いているのが、現在の日本なのです。

一方で、海外展開している大企業は、円安で潤っています。海外の子会社が上げた収益が円換算で計上されますから、売り上げ量が変わらなくとも、円換算された利益は、円安で大きく膨れ上がるのです。実際、2022年9月中間決算の発表を見ても、過去最高益を更新する大企業が続出しています。

そして、富裕層も、資産をドルで運用できる余裕を持っていますから、同様に円安の恩恵を享受できます。

つまり、大多数の国民が円安による物価高騰で被害を被り、大企業と富裕層だけが儲かる構造になっているのです。これまでの『円高=悪』という固定観念から脱却し、多くの人の利益になる円高に政策誘導するべきだと、私は考えています。今の政権与党の経済・金融政策が大企業と富裕層を優遇するようになっていることについて、一般の人々はもっと認識すべきだと思います」

今こそ新自由主義的諸政策を根本から転換しなければならない

大田教授は、これまでの「金融緩和によって景気回復を図ろうとしてきた」政府の政策がうまく機能してこなかった点を指摘し、次のように話す。

「この10年を振り返っても、第二次安倍政権下、2013年からの量的・質的金融緩和、2016年からのマイナス金利政策など、世界でもやったことのないような政策を採用し極限まで金融を緩和しているのに、実体経済は良くなっていません。日銀が国債を買って市場にマネーを大量に供給したのに、インフレにならなかった。その背景には、大量のマネーが米国市場など国外に流出し国内の有益な投資に向けられなかったことがあります。さらに決定的なのは、過去数十年間実質賃金が継続的に低下し、家計の可処分所得が減少したために購買力が低下したために、モノの値段を上げられなかったのです」

では、長期的に持続可能な経済成長を実現し、大多数の国民が安心して暮らせる経済社会をつくるにはどうすればよいのだろうか? 最後に、大田教授に、日本の経済政策はどうあるべきか伺った。

「日本経済の長期低迷は、根本的に大多数の国民の実質所得が上昇せず、消費が低迷していることが大きな要因です。この背景には、労働市場の自由化に伴う非正規労働の拡大によって全体の所得水準が低下し、日本経済全体の需要不足を生じさせていることがあります。

さらに、富裕層を優遇する所得税の累進性のフラット化、資産課税や金融所得課税の軽減措置などの政策が採られたことも、大きな問題です。

こうした過去数十年にわたって推し進められてきた新自由主義に基づく諸政策を、今こそ根本から転換しなければなりません。具体的には、税制では所得税の累進制強化、総合課税方式の導入、資産課税の強化、法人税の減免措置の整理と累進制導入、金融取引税の導入などであり、労働市場改革では非正規雇用の制限、最低賃金の引き上げ、派遣業種限定の厳格化などが挙げられます。社会保障・年金制度の抜本的改革も不可欠です。

そして、政策立案には経済分野の専門性の高い知見が必要となります。例えば、私は実証的な計量分析に基づき、『非正規雇用が増えたことと実質賃金の低下やGDP成長率が強い相関関係を持っており、それが長期的な景気低迷につながった』ことや、『所得税の累進制を強化することだけでも日本の経済成長率を2%上げることが可能』だということを明らかにし、論文を発表してきました。ただ残念なことに、日本には経済が分かる政治家、官僚が圧倒的に不足していて、この点も大きな問題です。このことに関連して、2001年の中央省庁再編の際に内閣府に統合されてしまった経済企画庁を再興させ、経済予測や分析機能を強化し、官庁エコノミストを育成するべきであると考えます。

持続可能な経済成長率を達成し、大多数の国民が適正な所得を得て高い生活水準を維持できるような経済政策が立案、推進されることを切望しています」

大田英明

立命館大学国際関係学部・研究科特任教授 1955年広島市生まれ 東京大学経済学部卒

ストックホルム大学International Graduate School (IGS) 終了、Diploma of IGS取得。 ケンブリッジ大学MPhil。 京都大学博士(経済学)。 国連工業開発機関(UNIDO)本部(ウィーン)専門職員(アジア・太平洋プログラム地域担当官)、 野村総合研究所 シニアエコノミスト・カントリーリスク研究室長等を経て、2005年愛媛大学法文学部総合政策学科教授。 2013年立命館大学国際関係学部・研究科教授。 2021年4月より現職。